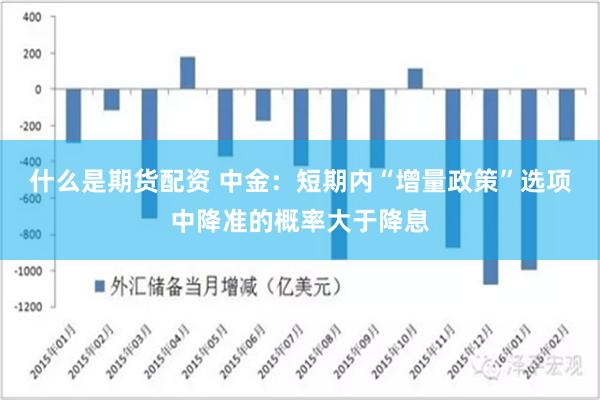

证券时报网讯,据中金研究,8月社融增速小幅回落,非政府部门社融增速下滑更快,政府债是支撑社融的主要因素。虽然政府债发行增加,但财政存款明显反弹,因此8月财政仍然是回收流动性的、对M2形成拖累,财政扩张的实际效果尚未体现、后续投放有待观察。“金融脱媒”有所减弱,如果财政投放顺利什么是期货配资,将有助于M2增速的回升。M2增速能否趋势回升取决于财政的力度能否持续加强。向前看,短期内“增量政策”选项中降准的概率大于降息。

全文如下:

中金:内生融资减速,财政扩张待落地——8月金融数据点评

中金研究

8月社融增速小幅回落,非政府部门社融增速下滑更快,政府债是支撑社融的主要因素。虽然政府债发行增加,但财政存款明显反弹,因此8月财政仍然是回收流动性的、对M2形成拖累,财政扩张的实际效果尚未体现、后续投放有待观察。“金融脱媒”有所减弱,如果财政投放顺利,将有助于M2增速的回升。M2增速能否趋势回升取决于财政的力度能否持续加强。向前看,短期内“增量政策”选项中降准的概率大于降息。

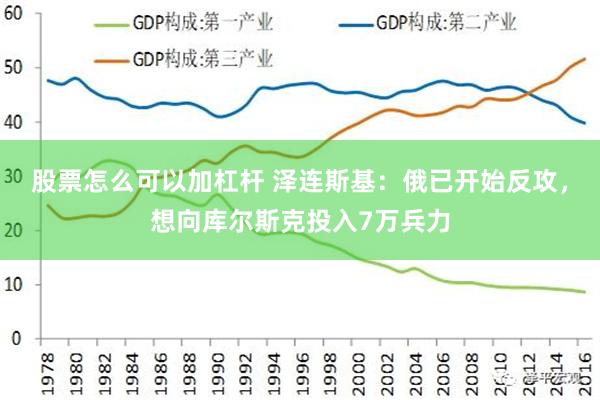

社融增速小幅回落,非政府部门社融增速下滑更快,政府债是支撑社融的主要因素。社融存量增速从7月的8.2%小幅跌至8月的8.1%,与6月增速持平,主要是依靠政府债融资的贡献。从新增数据来看,8月新增社融3.0万亿元,相比去年同期少增981亿元(图表1),其中8月政府债净融资为1.61万亿元,相比2023年8月多增4371亿元。扣除政府债融资之后,8月非政府部门社融的存量增速为6.4%(图表2),低于6月的6.7%和7月的6.6%。我们计算的“调整后非政府部门社融”(简称“非政府调整社融”)去除了企业部门的短期贷款和票据融资,可以帮助排除打击“资金空转”的影响,8月非政府调整社融进一步下滑至6.2%(图表3),低于7月和6月的增速(均为6.5%)。分项来看,除表内外票据融资以外,非政府部门融资各分项较去年和前年同期基本均明显少增(图表1)。

图表1:8月新增社融分项变化

资料来源:Wind什么是期货配资,中金公司研究部

图表2:社融增速小幅回落,非政府部门社融增速下滑更快

资料来源:Wind,中金公司研究部

图表3:非政府调整社融存量增速与沪深300

资料来源:Wind,中金公司研究部

虽然8月财政发债增加,但财政扩张的实际效果仍然有待落地。8月财政存款的同比增幅大于财政发债,由于财政存款并不记入广义流动性,因此财政总体上来说是在回收流动性的、拖累M2增长。8月新增财政存款5587亿元,相比去年同期多增5675亿元,带动财政存款余额同比增速从7月的5.1%反弹至8月的14.7%(图表4)。财政存款环比增长、同比明显多增,一方面是8月发债增多尚未支出的原因;另一方面,财政的投放效率可能也值得关注,8月财政存款同比多增5675亿元,政府债融资同比多增4371亿元,也就是说财政存款同比多增的体量中,有大约1300亿元跟8月的发债没有直接关系,有可能反映前期政府债融资形成的资金尚未完全投放。我们认为,考虑到今年地方化债对财政扩张形成的制约、以及财经纪律进一步加强,财政政策的落地节奏仍然有待观察。

图表4:财政存款增速明显反弹

资料来源:Wind,中金公司研究部

“金融脱媒”有所减弱,如果财政资金投放顺利,将有助于M2增速回升。M2增速能否趋势回升取决于财政的力度能否持续加强。8月M2增速为6.3%,与7月大体持平,环比增速也明显企稳,目前M2季调后环比增速和同比增速基本持平,未来同比增速继续下行的压力略有减弱,根据我们的分析,背后的原因可能是“金融脱媒”(资金从银行流向非银)的现象有所减弱,这方面有两个证据:一,我们对M2增速的拆分中,“负债替代”一项的负贡献减弱(图表5);二,我们测算的M2+以及M2++这些包含了非银金融产品的类广义货币指标的增速有所下降,而M2的增速持平(图表6)。根据我们的计算,假设7-8月的财政融资都能够顺利支出,可以再提振M2增速0.2个百分点(图表7)。8月M1环比下滑、环比年化增速低于同比增速,M1同比增速可能仍会继续下降。后续M2增速能否持续回升取决于财政的力度能否对冲信贷需求的下降。目前信贷的降速可能要快于财政发债的提速,如果出于稳定广义流动性的考虑,财政力度可能仍然有待加强。

新中国成立后,毛主席时刻关注着黄河的情况。尤其在1950年夏天淮河发生洪灾时,这让居安思危的毛主席当即想到了黄河。他知道,一旦黄河发生洪灾,带来的灾难要远比淮河洪灾严重。

图表5:8月负债替代对M2同比增速的负贡献减弱

资料来源:Wind,中金公司研究部

图表6:8月类广义货币指标的增速有所下降,而M2的增速大体持平

注:M2+=居民存款+企业存款+现金+货币与固收基金;M2++=居民存款+企业存款+现金+货币与固收基金+理财产品

资料来源:Wind,中金公司研究部

图表7:如果排除财政存款的影响,8月M2同比增速或回升

资料来源:Wind,中金公司研究部

向前看,短期内“增量政策”选项中降准的概率更大。央行在对本次金融数据的解读当中明确提出“着手推出一些增量政策举措”[1]。由于短期内政府债发行节奏较快、叠加MLF地位逐渐淡化,央行有可能在年内降准、部分可能用于置换MLF。此前在国新办新闻发布会中[2],央行货币政策司司长邹澜也明确指出“目前金融机构的平均法定存款准备金率大约为7%,还有一定的空间”。短期内降息可能面临约束。根据我们的测算,2Q2024存量房贷利率在4.15%左右(央行公布2023年3季度存量房贷利率4.29%,2023年5年期LPR下调10bp,再考虑到新增房贷,因此2024年2季度存量房贷利率可能在4.15%左右)[3],由于今年LPR已经下调了35bp尚未对存量贷款生效,意味着存量房贷利率到明年一季度会普降至3.80%左右,今年二季度新发个人住房贷款加权利率为3.45%[4]、在LPR调降10bp之后3季度可能下降到3.35%(图表8)。我们认为,如果后续还要进一步降息,可能要在普降LPR与针对性降低某类贷款利率中进行权衡,如果针对性地调整了房贷利率,那么继续普降LPR的可能性降低。

图表8:新发房贷利率与存量房贷利率的比较

注:1Q2025的测算只考虑了LPR既有下调产生的影响

资料来源:Wind,中金公司研究部

图表9:M2增速回升,类M2增速下行

资料来源:Wind,中金公司研究部

图表10:小额贷款利率与一般贷款利率走势分化

资料来源:Wind,中金公司研究部

文章为作者独立观点,不代表线上股指配资网_线上炒股正规配资公司_线上炒股正规配资软件观点